経済環境の目覚しい国際化、情報化の進展により、今や中小企業であっても、

企業活動が多様化・複雑化しさらに国際間の競争による厳しい経営環境の中で、

企業の生き残りをかけた組織再編成が求められるようになってきました。

これからは、特に中小法人にあっては、

組織再編成が有効な手法として活用されることが考えられます。

例えば、こんな時、ご相談ください。

「事業承継を円滑にするには、どうしたらいいのか?」

「事業承継と組織再編成の有効な方法を知りたい」

「海外進出をしたいが、国際取引の税務リスクは何があるのか?」

「医療法人の事業承継をしたいがどのような方法があるのか?」

最適なスキームの提案をいたします。

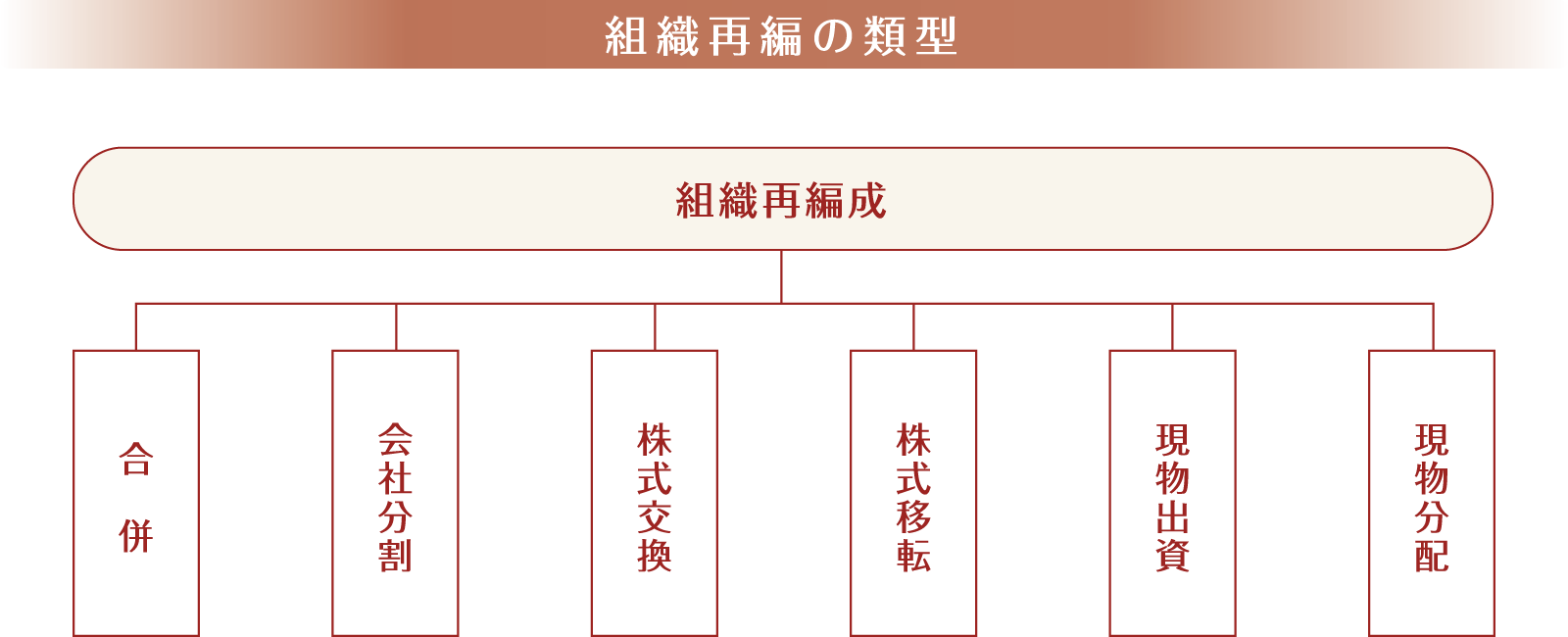

経営効率を向上させて事業承継を円滑に行うため、グループ経営を効率的に運営するために、近年では企業再編に対するニーズが高まってきました。具体的には、合併、会社分割、株式交換、事業譲渡などです。これらは、会社法はもちろんのこと、会計や税務の知見、労働法や独占禁止法に関する知識も必要で、最も高い専門性が必要とされると言われます。

企業がグループ経営をすすめていくうえで、組織再編の手法を使ってその目的を達成する場合、選択できる手法は多岐にわたります。そしてどの手法を用いるかによって、再編の効果が異なるばかりか、それにかけるスピードや費用の額もかわってくるため、あらゆる場面でそれぞれの専門家のアドバイスを受ける必要があります。

当事務所では、組織再編の専門化チームを編成し、公認会計士や税理士が総合的、客観的に判断し、最適なアドバイスが出来る体制を構築しています。また会社法、労働法や独占禁止法などの法律関係については弁護士が、社会保険や労働法関連の手続きについて社会保険労務士が対応します。対象企業のデューディリジェンスや企業価値の算定についても公認会計士・税理士等の専門家が対応します。このように当事務所は、各種専門家で構成されるワンストップの体制でトータルで事案に対応しております。

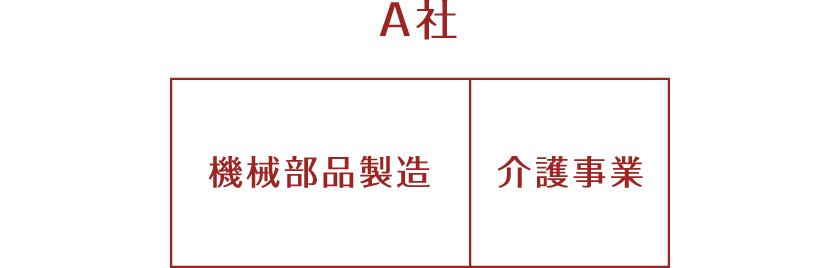

A社は機械部品製造業を中心に事業を行っていましたが、10年前より新事業の展望として介護事業にも新たに参入してまいりました。その後、介護事業の利益が予想ほど伸びていない状況等があり、将来的に介護事業の売却も視野に相談を受けました。

A社は機械部品製造業を中心に事業を行っていましたが、10年前より新事業の展望として介護事業にも新たに参入してまいりました。その後、介護事業の利益が予想ほど伸びていない状況等があり、将来的に介護事業の売却も視野に相談を受けました。

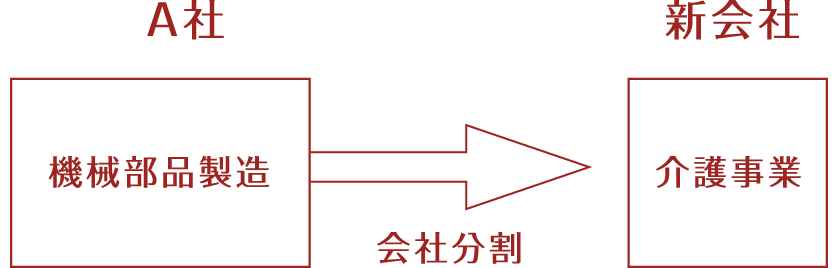

将来的な介護事業売却の可能性も有るため、介護事業を単独で事業させることを提案し、最終的には会社分割をして介護事業を独立させ、数字を具体的に見えるように改善し将来の売却にも対応出来るようになりましたなりました。

将来的な介護事業売却の可能性も有るため、介護事業を単独で事業させることを提案し、最終的には会社分割をして介護事業を独立させ、数字を具体的に見えるように改善し将来の売却にも対応出来るようになりましたなりました。

《現状》

《最終形》

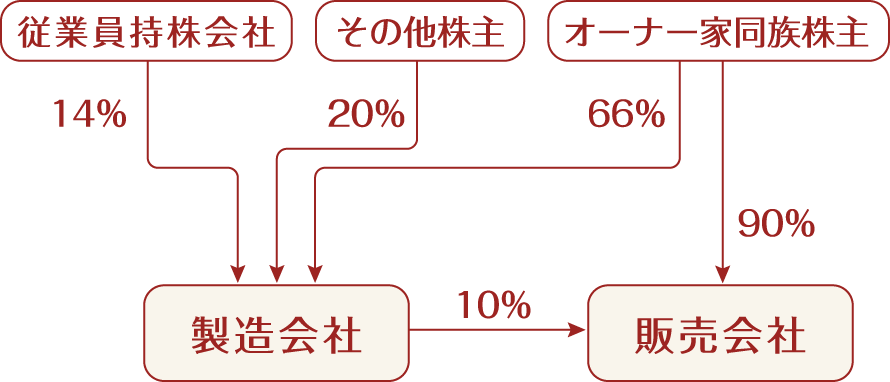

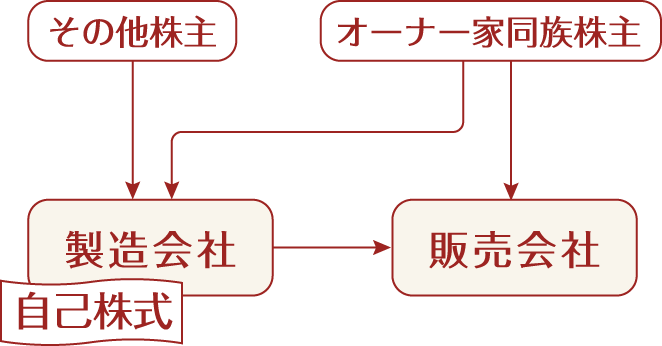

![]() 《株主の整理》

《株主の整理》

従業員持株会社から株式の取得により製造会社は自己株式を所有します。

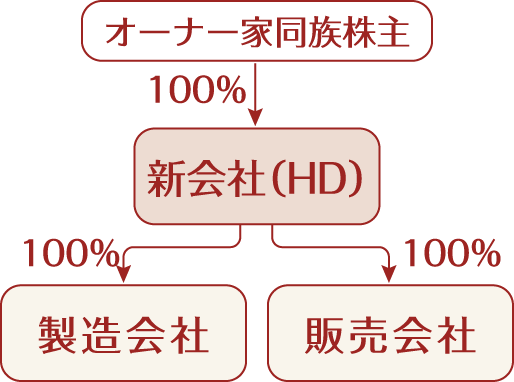

![]() 《株式移転》

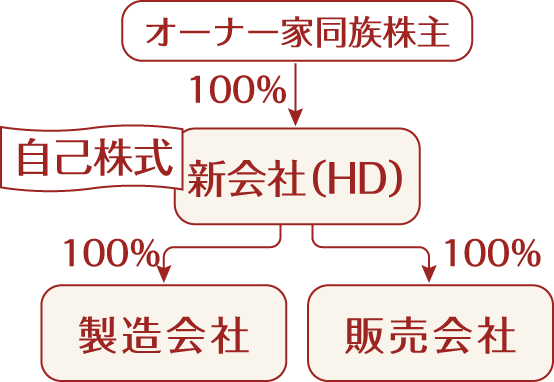

《株式移転》

新会社を設立し、新会社の株式と製造会社・販売会社の株主間で株式の交換をします。

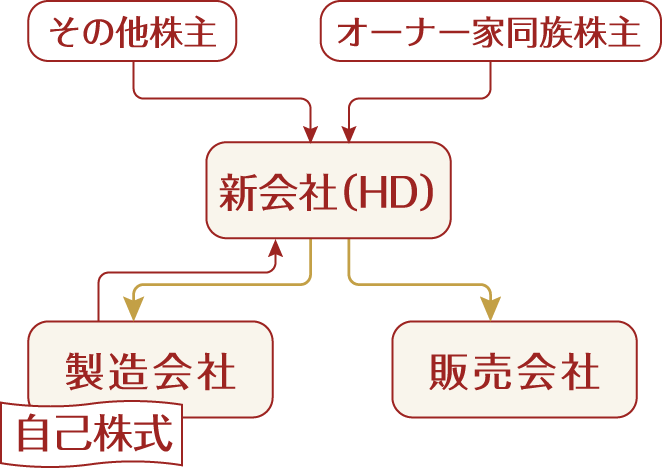

![]() 《現物分配》

《現物分配》

製造会社が所有する新会社の株式を新会社に現物分配します。

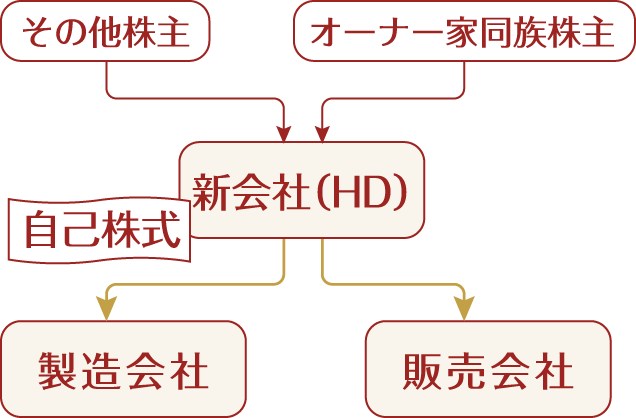

![]() 《自己株式の取得》

《自己株式の取得》

その他株式から新会社株式を取得

M&Aの目的には以下のような目的があります。

M&Aは以下のようなプロセスで行われます。

企業が海外進出し国境を越えた取引が行われた場合、各国にそれぞれ課税権があり、その取引から生じた所得がどちらの国で課税されるのか、両国で課税され二重課税されるのか、課税されてしまった場合どうすればいいのか等、いろいろな問題が発生します。

このような2国間以上の税務問題を扱うのが「国際税務」で、日本の税法及び相手国の税法、租税条約等を勘案してこれを対処することになります。

せっかく国際取引で利益を獲得しても、二重に課税されてしまえば、結局は損をするわけです。日本の税制の「外国税額控除制度」という二重課税を排除する制度や、国家間の課税権をどう配分させるのかについては、「移転価格税制」、「過小資本税制」などの各種税制の仕組みを理解し、二重課税のリスクを避け、いかに節税に結びつけるかをアドバイスします。

外国税額控除日本のような全世界所得課税制度を採用する国が、国際間の二重課税を排除するために自国でかかる税金から、他国で課税された税額の一定額を控除する制度をいいます。

移転価格税制移転価格税制とは、海外との関連会社との取引において、所得の海外移転を防止する制度です。移転価格とはグループ内で行われる、棚卸資産の売買、役務の提供などについてつけられる値段をいいます。一方、グループ企業でない第三者との取引価格を独立企業間価格といいます。ある取引について移転価格が独立企業間価格と異なる場合に、独立企業間価格で取引をしたものとみなされる制度、これが移転価格税制です。