今は昔、税金の還付を受けるために、

洋服(衣料品)を購入した領収書を大量に集めて、

税務署に確定申告をしに行った奥様がいたそうです。

この小話は、もちろん『医療費』と『衣料費』を取り間違えてのことですが、

衣料費の領収書とまではいかなくても、

医療費の対象ではないものであったり、領収書が手許になかったりと、

とかく医療費控除については、身近であるが故に、さまざま問題が発生します。

ですので、今回含め3部作で医療費控除について解説してみましょう。

今やマスコミによる報道や当局の広報により、

医療費を支払った者は確定申告をすると、納めた税金が還付されるということは周知の事実となっています。

サラリーマン等一般に確定申告の必要がない人の医療費控除の還付申告数は年々増加していることからもわかります。

ただ、診療・治療に関する費用は何でも対象となると誤解されている人も多いようです。

確定申告会場に医療費の領収書を持って、

長い長い列に並んでやっとのことで相談にたどり着いたものの、

そもそも医療費の対象とならない領収書だったり、

保険金等の補てん金を除いたら還付金が発生しないケースだったり、

結局、確定申告会場までの交通費・要した時間は無駄となった、

という泣くに泣けない場面に遭遇することがよくあります。

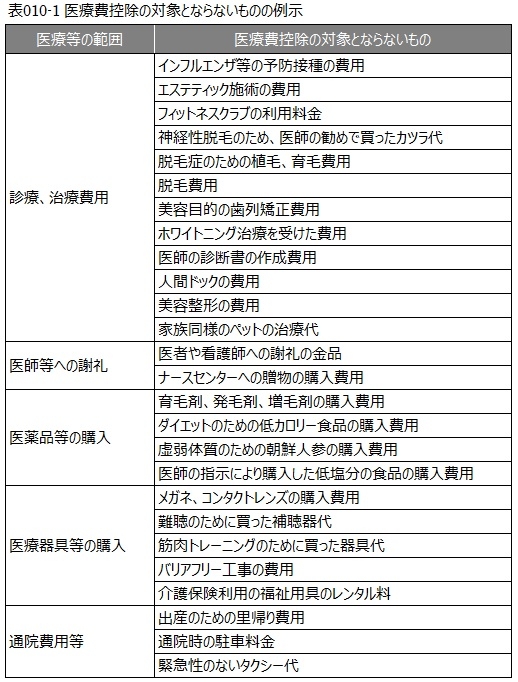

確定申告の掟 その1 医師の処方箋によっていても、医療費控除の対象にならないものがある!

例えば、日常生活維持のために、眼科医が検眼した処方箋を出しますが、

その処方箋で購入したメガネは医療費控除の対象になりません。

そのような、皆さんが「えっ!?」と思いそうな、医療費控除の対象とならないものを列記してみました。

今、手許にある領収書で下記のようなものがないか確認しておきましょう。

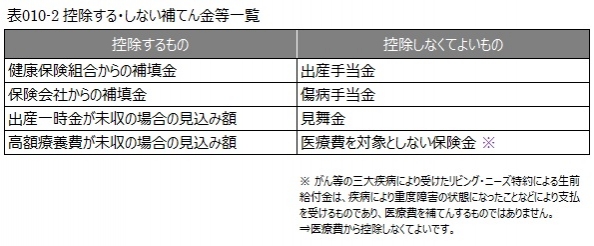

確定申告の掟 その2 保険等からの補てん金は医療費から控除する必要がある!

保険会社、健康保険組合等から補てん金を受取った場合は、

補てん金の基となった医療費から控除します(損保・生保からの医療保険金、入院費給付金等)。

控除しないでいいものを控除したときの衝撃は強いですから、確認必須です。

出かける前には(確定申告前には)、医療費の内容確認は忘れずに!

次回は医療費控除 第2部をお送りしていきたいと思います。

広島総合税理士法人